ポイ活などのために複数のクレジットカードを発行しようとして審査に落ちてしまい、またすぐに同じカードに再度申し込んでもまた審査落ちしてしまう ということがあると思います

原因や対策はなんなのか調べてみました

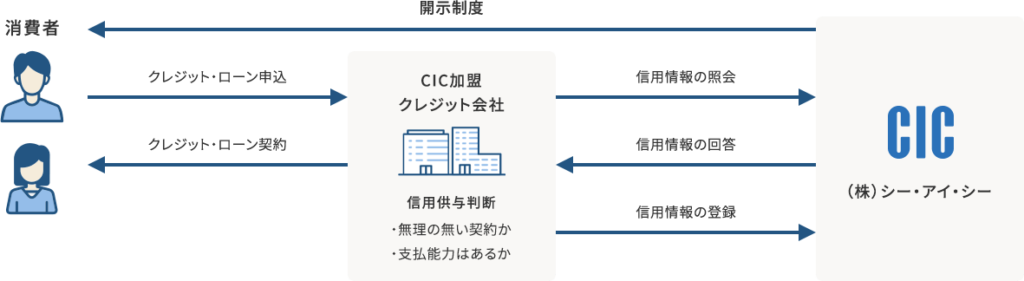

信用情報機関の存在

カードの申し込み履歴は個人信用情報機関に保存され、クレジット会社が審査のために申込者のクレジットおよび消費者ローンに関する信用情報(個人の属性・支払状況・契約内容・残債額など)を確認することで発行すべき申込者であるかを判定しています

クレジットカード会社が共同出資して設立した個人信用情報機関としては株式会社シー・アイ・シー(以下、CIC)があります

株式会社シー・アイ・シー(以下、CIC)は、クレジット会社の共同出資により、昭和59年に設立された、主に割賦販売や消費者ローン等のクレジット事業を営む企業を会員とする信用情報機関です

また、CICは、割賦販売法および貸金業法に基づく指定信用情報機関として指定を受けた唯一の指定信用情報機関です

消費者のクレジットおよび消費者ローンに関する信用情報(個人の属性・契約内容・支払状況・残債額など)を加盟会員であるクレジット会社などから収集し、それらクレジット会社からの照会に応じて情報を提供しています

なお、消費者金融など個人の借入れなどに関する信用情報機関はJICC(日本信用情報機構)、全国銀行協会が運営している信用情報機関としてKSC(全国銀行個人信用情報センター)があります

3つの信用情報機関(CIC・JICC・KSC)の違い

3つの信用情報機関(CIC・JICC・KSC)の違いは、加盟している金融機関の種類です

それぞれの信用情報機関には以下の特徴があります

| CIC | クレジット会社の共同出資により設立された信用情報機関であり、保有する信用情報は、他の機関と比べて多いと言われており、クレジットカード会社や消費者金融などが加盟している |

|---|---|

| JICC | 消費者金融が中心となり設立された信用情報機関であり、加盟している金融機関の数が最も多いと言われており、消費者金融から銀行まで、さまざまな金融業者が加盟している |

| KSC | 全国銀行協会(JBA)により運営されている信用情報機関であり、三菱UFJなどのメガバンク・地方銀行・ネット銀行・信用金庫・信用組合が加盟しており、加入条件は最も厳しいと言われている |

金融機関によっては、複数の信用情報機関に加入し、さまざまな審査の際、情報収集している場合もある

信用情報の登録期間

3つの信用情報機関(CIC・JICC・KSC)では信用情報の登録期間に違いがあります

各信用情報の登録期間は、以下の通りです

| 登録情報 | CIC | JICC | KSC |

|---|---|---|---|

| 申込に関する情報 | 6ヵ月 | 6ヵ月 | 6ヵ月 |

| 契約に関する情報 | 5年 | 5年 | 5年 |

| 返済に関する情報 | 5年 | 5年 | 5年 |

| 延滞に関する情報 | 5年 | 5年 | 5年 |

| 貸付自粛情報 | 5年 | 5年 | 5年 |

| 自己破産 | 5年 | 5年 | 10年 |

| 個人再生 | – | 5年 | 10年 |

| 任意整理 | – | 5年 | – |

クレジットカードやローンなどの申込や契約・返済・延滞・貸付自粛に関する情報の登録期間は、CIC・JICC・KSCどちらも6ヵ月となっています

クレジットカードの再申込みは半年後に

前項のとおり、カードの申込み履歴は個人信用情報機関に6か月残っているため、その間は収入などの条件が向上したとしても、カード審査通過率は下がってしまうと思われます

そのため、次回のカード申込みは申込み履歴が消える6か月先以降が再度適切に審査してもらえるのではないでしょうか

それまでは別のカード申し込み履歴なども残っているため、本命で自社のカードを申し込んでいない=メインで自社カードを利用してくれる可能性の薄い人と判断されてしまい、審査が厳しくなると思います

ですが「半年間も待っていられない」という人もお見えだと思います

そこでカード審査に落ちたとしても、審査を通過できる可能性があるクレジットカードを紹介します

ACマスターカード

次の申込みまで半年待てないという方には、アコムのACマスターカードへの申込みをオススメします

ACマスターカードの審査は、現在収入があることを重視したアコムの基準により行われるため、他社に比べ審査を通過できる可能性があります

公式サイトで”パート・アルバイトの方もOK”と記載があり、パートやアルバイトなどでの収入があれば審査を通過できると思います

ですが、ショッピング利用であってもリボ払いとなり一定期日までに支払わない場合、手数料がかかりますので、公式ホームページをしっかり確認いただきご利用ください

【ACマスターカードの特徴】現在の年収を重視した独自基準のカード

ショッピング機能だけでなく、キャッシング機能もご利用いただけるクレジットカード

実店舗・インターネット問わず世界中のMastercard®加盟店でショッピング利用していただけます

ショッピングのご利用限度額最高300万円※まで

手数料率(実質年率)10.0%~14.6% ※クレジットとカードローンのご利用合計の上限は800万円まで

ショッピングご利用時お支払回数は必ず「1回払い」(※)としてください。自動的に「リボルビング(分割)払い」となります。リボルビング残高の経過日数に応じて手数料がかかります。※お支払回数に「分割払い」や「ボーナス払い」を選択すると、お支払いができません。

次回の審査通過率を上げる方法

クレジットカードの審査に落ちてしまった場合、次回のカード審査の通過率を上げるために次のことをオススメします

流通系のカードを選んでみる

次回の申込みで審査通過を狙うには、審査基準がやさしいと言われている「流通系のカード」へ申込みすることも検討してみてください

流通系カードとは「楽天」や「イオン」「YAHOO」など「店舗、ECサイト運営業者」が自社を利用してもらうために発行するカードのことで、利用者を増やすことが目的であることから、幅広い層に対して発行されやすいです

また、これらのカードは自分が日頃利用している店舗なども考慮し、ポイント還元率なども含めて選択するのがオススメです

何はともあれ、審査が厳しい銀行が発行する銀行系カードは避けるようにしましょう

銀行系カードは純粋に「カード利用による収入を目的」としているカードのため、以下のような点を重視して厳しく審査されます

・年収は多いか=カード利用額が多そうか

・貸し倒れしなさそうか=年収が安定している雇用形態や勤務先か

流通系カードでのオススメ

流通系カードを申し込むなら、TV-CMなども積極的に展開し、間口を広くして審査を行っている楽天カードがオススメです

楽天カードは、一般的なカードの利用限度額が最低10万円からなのに対し、最低5万円からとしているため、カード発行の審査基準が他社よりも低くなっているようです

利用限度額が低ければ、貸し倒れ時のダメージを少なくすることができるため、返済できない可能性の高い人でもカードが発行されやすくなるという仕組みです

貯まるポイントは楽天スーパーポイントで楽天市場の買い物に使えるほか、楽天ペイや楽天ポイントカード加盟店の支払いにも使えます

審査は関係ない場合は、一番クレジットカードを利用する内容によって選択してもいいと思います

たとえば、毎月「つみたて投資」をする方は「マネックス証券+マネックスカード」がポイント還元率が現時点では高いです

「ポイ活」が好きな人の間で今盛り上がっているのは「ファミマTカード」を利用した「POSAカード(プリペイドカード)」の購入などになります

キャンペーン中に申し込んでみる

キャンペーン中のカードを申し込むのも、クレジットカード審査を通過しやすくするポイントです

カード会社は「新規利用者」を積極的に獲得したい時にキャンペーンを打つため、キャンペーン中はカード会社の意向で審査も通過しやすくなっているはずです

なお、カード会社の公式ホームページからでもキャンペーン中はお得ですが、「モッピ-」や「ハピタス」などの「ポイ活サイト」でも同時にキャンペーンが展開されていたらぜひ利用してみてください

ランクを落として申し込んでみる

審査の通過率を重視する場合、クレジットカードのランクを落とすこともポイントになります

「ゴールドカード」や「プラチナカード」といったランクの高いカードは「高所得者」や「ステータスの高いビジネスマン」などをターゲットに作られているカードなので、審査を通過できる基準が厳しくなっています

カードの審査通過を重視する場合、下記のような一般的なカードを選択してみましょう

上記のような一般的なカードを利用していくうちに、カードの利用履歴(返済履歴)を信用情報機関に記録されていきます

カード会社はカード審査時に信用情報機関の記録を確認し、利用履歴に遅延のない返済履歴が多くあれば、その申込者を高く評価しますので、いずれ本当に申し込みたいと思っていたカードの審査に通過できる可能性が上がると思います

そのため、最終的に「ゴールドカード」や「プラチナカード」が欲しいと思っている方も、まずは一般的なカードから利用し、利用を積み重ねたうえで改めて「ゴールドカード」や「プラチナカード」に申し込んでみてはいかがでしょうか

クレジットカードの代わりとなる決済手段を利用する

次のクレジットカードの申込みまでの代替手段として、以下の決済手段を利用することもオススメします

- デビットカード

- スマホ決済

どちらもキャッシュレスで決済ができ、かつポイントの還元もあるので、クレジットカードの代わりとなるのではないでしょうか

デビットカード

デビットカードはクレジットカード同様VISAやMastercardの加盟店で利用できるカード型の決済手段で、発行に審査は不要です

デビットカードが審査不要なのは「利用と同時に利用額が銀行口座から引き落とされる即時払い」なので、銀行口座開設の審査さえ通過していれば、デビットカードでの返済能力を審査する必要が無いからです

デビットカードにはポイント還元を受けられるものも多数ありますので、じっくり利用目的などから選択してみてください

・楽天銀行デビットカード

・SMBCデビット

・三菱UFJ-VISAデビット

・住信SBIネット銀行 デビット

・みずほJCBデビット

・りそなデビットカード

・Sony Bank WALLET

・タカシマヤプラチナデビットカード

スマホ決済

個人的に今一番盛り上がっていると思うのがスマホ決済サービスです

公共料金の支払いなどにも利用できるため、キャッシュレスでポイント還元を狙うにも、手軽かつ無料で使えるスマホ決済はクレジットカードが入手できるまでの代わりとしてオススメです

スマホ決済は「スマホのアプリストア」からダウンロードして、チャージすればすぐにスマホでの支払いが可能となります

スマホ決済サービスも色々ありますが下記のようなものがあります

それぞれのサービスにより利用できる店舗が違いますが「PayPay」であればスマホ決済が利用できる店舗などでは必ずと言っていいほど使えるような状況です

6か月間は審査に落ちた原因を見直す

クレジットカードの審査に落ちた原因は必ずあるため、次のカード申込みまでの間に、その原因への対策が必要になります

クレジットカードの審査は、年収、勤務先、雇用形態(正社員orフリーターor派遣社員)、勤務先の勤続年数、居住形態(持ち家or賃貸)、居住年数、家族構成、電話の種別(固定電話or携帯電話)の返済力にまつわる情報を元に加点方式によってスコア計算されているため、その何れかで低い点数を取っていることが審査通過基準に満たない原因となっている可能性がありますので、変えられるものは変えて、次回のカード申込みに備えたいものです

まとめ

今回はクレジットカードの申込審査に落ちた時、下記についてどうすればよいのか取り上げてみました

「次のカード申込みまでどれくらいの期間をあける必要があるのか」

「次はどんなカードに申込むべきなのか」

「次のカード審査の通過率を上げる方法はなにか」

結論として、クレジットカードに審査落ちした場合「前回申込みから6ヶ月以降」に「流通系のカード」または「ランクを下げた一般的なカード」に申し込むと審査を通過できる可能性があがるのではないでしょうか

今回の内容をご覧になって、あなたに合ったクレジットカードを入手することができたら幸いです

コメント